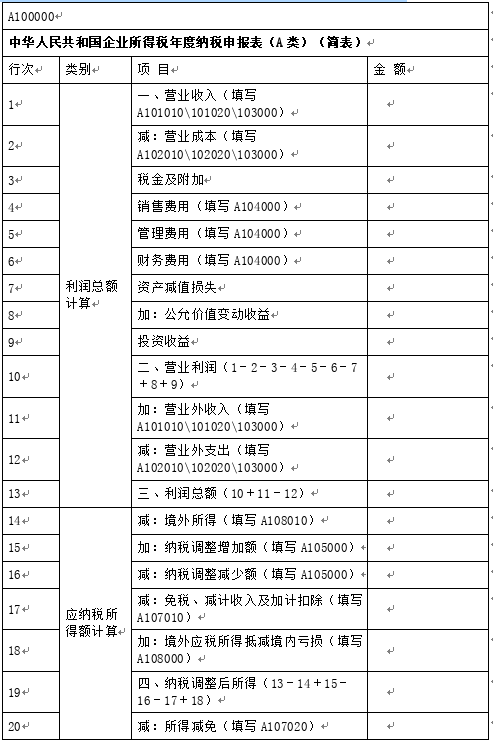

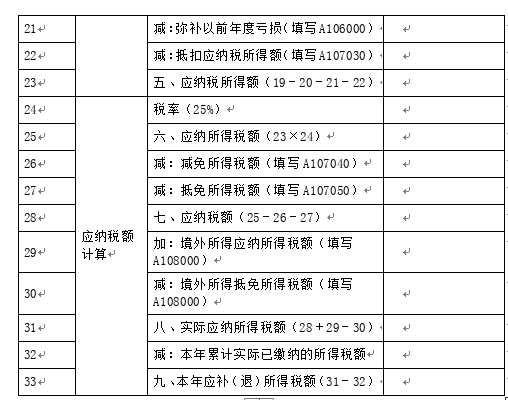

问答题

0分

某工厂行政楼账面原值为200万元,截至2020年5月已计提折旧12年,累计计提折旧额110万元;为改善企业形象,工厂于2020年6月将原行政楼推倒重建,重建发生支出400万元,并于2020年11月建成...

某工厂行政楼账面原值为200万元,截至2020年5月已计提折旧12年,累计计提折旧额110万元;为改善企业形象,工厂于2020年6月将原行政楼推倒重建,重建发生支出400万元,并于2020年11月建成并投入使用。对重建后的行政楼,工厂财务人员咨询如何确认计税基础及计提折旧。

参考解析: 改建采用推到重置方式,所以应将原行政楼的原值减除提取折旧后的净值,并入重建后的固定资产计税成本,重建后的行政楼的计税基础为490(计算过程200-110+400)万元;自建成投入使用后的次月(即2020年12月)起,按照企业所得税法规定的折旧年限(不低于20年)计提折旧,税前扣除。

百度扫一扫练题

百度扫一扫练题

关注千题库公众号

关注千题库公众号