多选题

2分

甲白酒生产企业为增值税一般纳税人(尚未实行购进农产品的核定征收), 2018 年 1 月发生如下业务: (1)购进业务 向农民购进玉米,收购凭证上注明收购价 30 万元,支付乙公司运费,取得的增值税专...

甲白酒生产企业为增值税一般纳税人(尚未实行购进农产品的核定征收), 2018 年 1 月发生如下业务:

(1)购进业务

向农民购进玉米,收购凭证上注明收购价 30 万元,支付乙公司运费,取得的增值税专用发票上注明运费 1.86 万元。

(2)委托加工业务

将本月购进玉米的 50%运往丙企业(增值税一般纳税人),委托其加工酒精,支付不含税运费 0.3 万元.加工费 3.2 万元,均取得增值税专用发票,丙企业无同类酒精的销售价格,本月收回酒精。

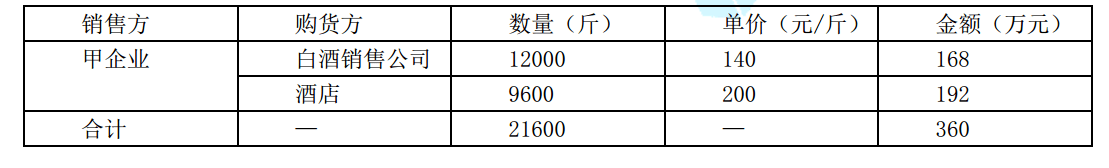

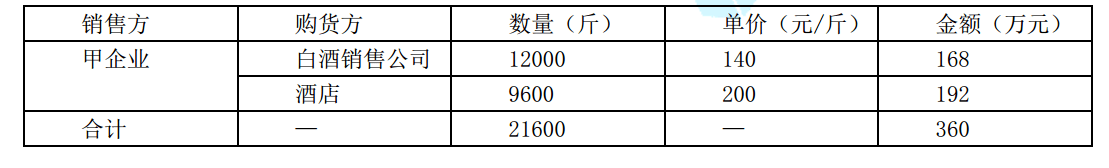

(3)白酒销售业务

注:甲企业与白酒销售公司为关联企业,税务机关核定的消费税最低计税价格 160 元/斤。以上价格

均为不含税价。

(4)其他业务

①甲企业本月会计账户“其他应付款--白酒包装物押金”贷方金额 10.53 万元,“营业外收入--逾期白酒包装物押金”贷方金额 4.68 万元。

②本月举办展销会,将自产白酒 100 斤用于广告促销活动;另特制 100 斤新品白酒赠送给来宾,该批白酒成本 50000 元,没有同类白酒的销售价格,该白酒的成本利润率为 10%。

本月取得的相关票据符合税法规定,并在本月通过主管税务机关认证抵扣。(白酒消费税税率 20%, 0.5元/斤)

根据上述资料,回答下列问题:

甲企业应就业务 3 缴纳消费税( )万元。

(1)购进业务

向农民购进玉米,收购凭证上注明收购价 30 万元,支付乙公司运费,取得的增值税专用发票上注明运费 1.86 万元。

(2)委托加工业务

将本月购进玉米的 50%运往丙企业(增值税一般纳税人),委托其加工酒精,支付不含税运费 0.3 万元.加工费 3.2 万元,均取得增值税专用发票,丙企业无同类酒精的销售价格,本月收回酒精。

(3)白酒销售业务

注:甲企业与白酒销售公司为关联企业,税务机关核定的消费税最低计税价格 160 元/斤。以上价格

均为不含税价。

(4)其他业务

①甲企业本月会计账户“其他应付款--白酒包装物押金”贷方金额 10.53 万元,“营业外收入--逾期白酒包装物押金”贷方金额 4.68 万元。

②本月举办展销会,将自产白酒 100 斤用于广告促销活动;另特制 100 斤新品白酒赠送给来宾,该批白酒成本 50000 元,没有同类白酒的销售价格,该白酒的成本利润率为 10%。

本月取得的相关票据符合税法规定,并在本月通过主管税务机关认证抵扣。(白酒消费税税率 20%, 0.5元/斤)

根据上述资料,回答下列问题:

甲企业应就业务 3 缴纳消费税( )万元。

参考答案: C

参考解析: 甲企业应就业务 3 缴纳消费税=[(12000×160+9600×200)×20%+(12000+9600)×0.5]÷10000=77.88(万元)

百度扫一扫练题

百度扫一扫练题

关注千题库公众号

关注千题库公众号